1 软件架构产业链

汽车智能化的趋势下,“软件定义汽车”成为产业共识。软件定义汽车(Software Defined Vehicles,SDV)指的是软件将深度参与到汽车定义、开发、验证、销售、服务等过程中,并不断改变和优化各个过程,实现体验持续优化、过程持续优化、以及价值的持续创造。

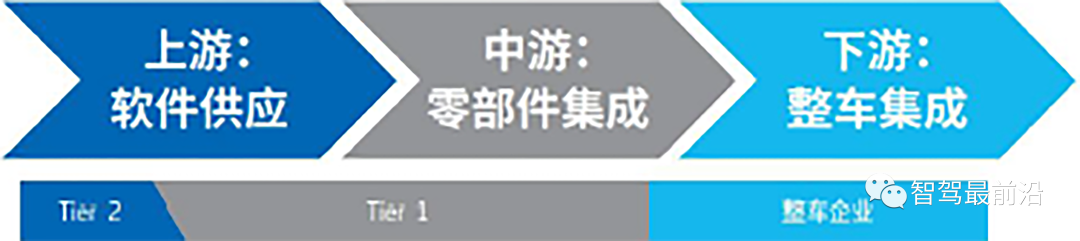

传统汽车软件产业中,产业链较短,产业结构较为简单(如图)。软件产品主要为一些基础软件程序或简单的嵌入式实时OS,与ECU 硬件深度耦合。产业链上游为软件产品供应商,中游为零部件集成商,下游为整车集成商。部分主流Tier1 厂商同时涉及上游和中游环节,构建核心技术壁垒,整车企业基于单个车型设计需求选择各个ECU 进行搭配,零部件间关联较小,车型间设计经验无法积累,车型不具备持续升级能力,无法应对智能化、网联化变革趋势,更无法追踪消费者对车辆的升级需求。

传统汽车软件产业链

传统汽车软件产业链

在智能化、网联化变革趋势下,车载软件以软件架构视角做统一设计、开发、管理和运维,软件系统和硬件系统将在零部件层面全面解耦,软件以服务组件的形式成为核心商业产品。伴随汽车软件越来越复杂,代码量指数级增长,软件质量提升难度加大,传统的产业供应链方式已不合时宜。汽车软件产业链正在重塑过程中,具有软件研发优势的互联网和ICT(信息通信技术)企业不断入局,与传统汽车软件Tier2 厂商一起成为上游环节Tier1 厂商,甚至出现了新的Tier1.5 供应商。整车企业成为中游环节,同时部分车企向上游软件环节布局,下游向应用服务延伸,互联网类企业凭借与消费者的深度关联深挖汽车软件后续应用服务价值。如下图所示。

新一代汽车软件产业链

新一代汽车软件产业链

国内汽车基础软件架构标准及产业生态整体发展较晚,在汽车智能化转型升级的趋势下,国内厂商纷纷将Adaptive AUTOSAR 作为发力重点,推出相应的中间件及其工具链产品,抢占市场先机,取得了一定进展,但总体和国外还存在差距。

国内智能汽车软件操作系统底层技术多基于国外,内核层面仍由国外企业掌控,宏内核主要是采用Linux 以及Linux 定制化的宏内核,目前Linux 主要推广组织是GENIVI 联盟和Linux 基金会。微内核代表企业有美国Wind River(风河,TPG Capital 旗下)和加拿大的BlackBerry(黑莓),国内自主企业华为、中兴、斑马等也开发出了相应产品,有望摆脱国外内核。

汽车电子软件标准主要包括AUTOSAR、OSEK/VDX 等,其中AUTOSAR 标准发展了十多年,形成了复杂的技术体系和广泛的开发生态,已成为车控操作系统的主流。全球应用AUTOSAR 解决方案的知名厂商包括Vector、ETAS(博世旗下)、EB(大陆旗下)、Mentor Graphics(西门子旗下)、Wind River 以及KPIT 等,国内主要是东软睿驰、华为、普华软件、经纬恒润等。Adaptive AUTOSAR 处于起步阶段,EB 已与大众合作将Adaptive AUTOSAR和SOA 平台应用于大众MEB 平台ID 系列纯电动车型上。

功能软件是智能汽车软件操作系统核心共性功能模块,能够高效支持自动驾驶、智能座舱等功能开发。国内外功能软件的研发还都处于起步阶段,国内外企业“并跑”,目前国汽智控、华为等企业已发布自主研发的功能软件层。功能软件还需要在技术上突破壁垒,在架构理解和产品定义等方面实现统一认识,便于快速建立产业生态和产品落地。

2 硬件架构产业链

1. 域控制器

随着芯片算力集成度提高,控制器向着功能集成和算力集成的方向发展。减少整车线束长度,降低ECU 数量,从而降低整车电子部件总重量,降低整车制造成本,将分散的控制器按照功能域或空间区域划分,集成为运算能力更强的域控制器(Domain Control Unit,DCU)的想法应运而生。

功能域与空间域是当前域控制器发展的两条路径。域控制器根据划分方式,主要可以分为以五大功能域划分和以车辆特定物理区域划分两种,相较于纯粹以功能为导向的域控制器,空间域划分的集中化程度更高,对整车企业厂商自身开发能力要求也会更高:

(1)基于功能划分的域控制器:典型代表,博世、大陆等传统Tier1

博世、大陆等传统Tier1 将汽车EEA 架构按功能划分为动力域(安全)、底盘域(车辆运动)、信息娱乐域(座舱域)、自动驾驶域(辅助驾驶)和车身域(车身电子)五大功能域。每个功能域对应推出相应的域控制器,最后再通过CAN/LIN 等通讯方式连接至主干线甚至托管至云端,从而实现整车信息数据的交互。

(2)基于空间划分的域控制器:典型代表,整车企业特斯拉

基于空间划分的域控制器是以车辆特定物理区域为边界来进行功能集成部署,相较于纯粹以功能为导向的域控制器,其集中化程度更高。特斯拉则是其中的典型代表,2012 年Model S 还是以典型的功能域划分为主,2017 年推出Model 3 则直接进入中央计算+空间域架构阶段,特斯拉的EEA 只有四大部分,包括AICM(智能驾驶与信息娱乐域控制模块)、FBCM(前车身控制模块)/智能配电模块、LBCM(左车身控制模块)、RBCM(右车身控制模块)。

其中,自动驾驶域控制器:

自动驾驶域控制器能够使车辆具备多传感器融合、定位、路径规划、决策控制的能力,通常需要外接多个摄像头、毫米波雷达、激光雷达等设备的数据,完成的功能包含图像识别、数据处理等。

全球范围内,全球Tier1 基本都已布局自动驾驶域控制器产品,典型产品如伟世通DriveCore、博世DASy、大陆集团ADCU、采埃孚ProAI、Veoneer Zeus、麦格纳MAX4 等,国内方面,如德赛西威IPU 系列、经纬恒润ADC、东软睿驰CPDC、华为MDC 等。

其中,智能座舱域控制器:

智能座舱域控制器提供座舱的软硬件支持。座舱功能的智能化、主动化,依赖座舱域控制器的硬件普及和算力支撑。智能座舱域控制器最初的作用为管理车内日益增多的显示屏及其信息排布展示,从车机触控屏,到液晶仪表和触控屏,再到如今高端车中前后排多块不同的显示屏。未来则不再局限于实现多屏互联,将逐步整合空调控制、HUD(抬头显示器)、后视镜、人机交互、DMS(驾驶员监测系统)、OMS(乘员监测系统),以及T-BOX(远程信息处理器)和OBU(车载微波通讯单元),在统一的软硬件平台上实现座舱电子功能。

全球范围内,伟世通、大陆、博世、安波福、佛吉亚歌乐、哈曼市场占据主导地位,国内企业华为、德赛西威、航盛电子、东软睿驰、博泰等也纷纷推出了座舱域控制器解决方案。

国内自主Tier1 在智能座舱域领域快速进入。德赛西威率先量产座舱域控制器,在座舱AI 场景生态也有成熟技术。在智能座舱领域,德赛西威产品线布局完整,硬件范围覆盖域控制器、中央网关、传感器、显示器等,软件范围覆盖信息娱乐系统、ADAS 系统、IMS 系统、健康系统等。德赛西威和高通(Qualcomm)合作推出一机多屏智能座舱域控制器,该域控制器采用了8155 和QNX Hypervisor,实现座舱双系统,已应用于奇瑞和广汽等车型。

诺博科技的座舱域控制器也投入量产。诺博基于高通8155 芯片和BlackBerry 实时操作系统打造的智能座舱域控制器IN9.0 现已投入量产,软件采用虚拟化技术,单颗芯片支持多操作系统,可集成多个电子部件模块如仪表、中控娱乐、副驾屏、抬头显示器、座椅空调控制、DMS、360 环视等,最大可支持6 块屏幕显示。IN9.0 已被应用于10 月底上市的哈弗H6S。

华阳集团已定点多个座舱域控制器项目。华阳集团在21 年上海车展推出“一芯多屏”座舱域控制器,通过虚拟化技术将不同操作系统和安全级别的功能融合到一个平台上,实现仪表、信息娱乐、副驾屏、AR-HUD 等多屏互联及跨屏显示。公司公告已定点多个整车企业的座舱域控制器项目。

博泰、东软睿驰将推出基于高通芯片的座舱域控制器。2021 年博泰基于恩智浦(NXP)芯片的智能座舱方案量产搭载东风岚图FREE 已上市,一机三屏(仪表、中控、副驾),支持多屏交互、多模交互(手势+语音)等多种生态闭环服务,且博泰正在研发基于高通8155芯片的智能座舱域控制器方案。2019 年东软睿驰基于英特尔车载计算方案以及Hypervisor虚拟化技术,已实现一机双系统多屏功能配置。目前,东软主推智能座舱平台化产品线,高端平台基于高通8155/6155 高性能芯片座舱域控制器,即将进入量产阶段。

中科创达推出座舱域方案可兼容多个芯片供应商。2021 年公司推出E-Cockpit 4.5 座舱域控制器,可适配高通(Qualcomm)、瑞萨(Renesas Electronics)、恩智浦(NXP)三个主流芯片平台,支持一芯多屏(仪表、中控、副屏、空调座椅屏)多系统(Android、Linux、QNX、INTEGRITY)。中科创达还可提供定制的包括汽车娱乐系统、智能仪表盘、集成驾驶舱、ADAS 和音频产品在内的整体智能驾驶舱软件解决方案。

均胜电子绑定华为生态。公司旗下均联智行与华为在智能座舱领域达成合作,华为提供座舱芯片核心模组、鸿蒙操作系统以及应用生态,均胜智行主要负责智能座舱中与操作系统适配的算法、软硬件架构设计、系统集成开发。

2. 域控制器芯片

硬件方面,相比MCU(微控制单元)芯片,SoC(System on Chip,系统级芯片,也称片上系统)芯片算力和集成度更高,可应用于智能座舱、自动驾驶等领域。在ECU(ElectronicControl Unit,电子控制单元)时代,MCU 芯片为主控芯片;进入DCU(Domain Control Unit,域控制器)时代,汽车智能化程度大幅增加,运算处理复杂度呈指数级增加,如L4 级以上自动驾驶所需算力或将超过700 TOPS,且整车企业在智能化功能开发过程中,往往先预埋高性能硬件,通过算法软件实现功能更新,需要DCU 主控芯片有更强的多核、更大的计算能力。不同于以CPU 为主的MCU 芯片,SoC 芯片集成了CPU、AI 芯片(GPU、FPGA、ASIC)、深度学习加速单元(NPU)等多个模块。相比MCU 芯片,SoC 芯片算力和集成度更高,算力主要来自于AI 芯片,其中以图像运算为主的GPU 相比CPU 运算优势明显,帮助SoC 芯片获得比MCU 明显更强的算力优势。因此,DCU 采用SoC 芯片成为主流趋势。

目前SoC 芯片中GPU 为主力,ASIC 有望在软件算法成熟稳定后成为主流。GPU 运算优势明显,且在消费电子领域多年应用,通用性强,开发难度相对较低,因此在目前及未来一段时间都将占据主流地位。为弥补GPU 成本高、功耗大的劣势,又引入定制化的FPGA 芯片和ASIC 芯片。FPGA 是半定制型芯片,相比GPU 有明显的性能和能耗优势,但量产成本高;ASIC 是定制化芯片,需要定制化的研发,设计研发周期较长、资金需求较大,在当前技术路线尚不明确情况下大规模流片的性价比不高。因此,目前二者在AI 芯片中均是补充作用。未来当软件算法技术路线大部分标准化后,高性能、功耗低、量产成本低的ASIC 将对GPU 形成替代作用,成为主流AI 芯片。FPGA 结合能耗和功能可修改优势,对GPU 和ASIC 将形成长期补充作用,保持一定市场份额。

(1)自动驾驶AI 芯片

目前自动驾驶AI 芯片市场能实现大规模量产的厂商主力有英伟达(NVIDIA)、Mobileye和特斯拉(自研FSD)等,高通正在加速推进,国内华为、地平线和黑芝麻等公司尚在起步阶段。

英伟达占据先发优势,目前是整车企业主要芯片供应商。英伟达进入自动驾驶市场较早,且技术路径激进,Xavier 芯片、Orin 芯片都是同时期市场上算力最高的量产芯片。2021 年4 月英伟达又发布了下一代芯片Atlan,单芯片算力达1000TOPS,预计2023 年向开发者提供样品,2025 年大量装车,高算力助力英伟达在L3 及以上等级的自动驾驶具备明显优势。另外此前英伟达的低能效比被认为是短板,2022 年即将量产推出的DRIVE AGX Orin 解决方案能效比已经达到了2.7,预计Orin 芯片的推出和Drive、AGX、Orin 软件平台的配合,将奠定英伟达在L3 级以上市场的先发优势。

高通在2020 年CES 大会上发布自动驾驶平台“骁龙Ride”,入局智能汽车领域,骁龙Ride SoC 搭载第六代高通Kryo CPU 与第六代Adreno GPU,算力达700-760TOPS,支持L1/L2 级ADAS 及L2+功能,如高速公路辅助/自动驾驶,辅助/自动泊车等;L4/L5 全自动驾驶,用于城市自动驾驶,出租车和机器人物流等。

Mobileye EyeQ 封闭式方案弊端显露,转向开放。Mobileye 对外提供摄像头+芯片+基础软件+应用算法的一体式解决方案,多是黑盒子模式,对于刚起步或技术能力不足的整车企业来说可以缩减成本,加速车型成型并实现量产。但软件算法是车企自动驾驶的核心能力,主流车企需要掌握软件开发能力,黑盒子模式不再是优选,为此Mobileye 自2020 年提供开放版EyeQ5 芯片,可执行第三方的程序代码,支持车企自行编译程序。同时,英特尔目前正全力支持EyeQ5 新芯片的工具链开发。

华为具备软硬件集成能力,是自动驾驶域控的重要力量。华为具备MDC 计算平台+AOS智能驾驶操作系统,MDC 计算平台全栈布局单车智能所有软硬件,且AI 芯片全部自研。华为MDC 是业界率先量产的车规级智能驾驶计算平台,算力范围覆盖48~400 TOPS,支持L2+~L5 级别自动驾驶的平滑演进,兼容AUTOSAR 架构。。

地平线征程芯片与多家车企合作。2021 年地平线发布面向L3 级以上自动驾驶的征程5芯片,采用16nm 工艺,单颗芯片最高算力可达128TOPS,且功耗只有30W,延迟仅有60ms,可支持16 路摄像头视频输入。

黑芝麻也实现芯片突破。黑芝麻目前最先进的芯片是华山二号A1000 Pro,采用16nm 工艺,基于16 核Arm v8 CPU 构建异构多核架构,支持20 路高清摄像头输入,且功耗只有25W。

(2)智能座舱域控制器芯片

座娱乐屏等设备,可减少ECU 数量,避免多个芯片间的通信传输问题,同时降低成本。实现一芯多屏的难点在于芯片需要强大的处理能力以及复杂的软件操作系统,目前芯片厂商加速技术迭代,如高通8155/8195 芯片最多支持8 个传感器输入和5 路显示屏;2021 年芯驰科技最新发布的智能座舱芯片X9U,能够支持10 个独立高清显示屏。目前智能座舱芯片市场能实现大规模量产的主要包括高通、英伟达,国内华为、地平线、芯驰科技等公司尚在起步阶段。

高通率先采用5nm 汽车芯片,是座舱域芯片领导者。高通第三代数字座舱平台搭载全球首款7nm 工艺的8155 芯片,是目前量产车可以选用的性能最强的座舱芯片,因此已有十多个品牌的车型宣布搭载。第四代骁龙汽车数字座舱平台于2021 年1 月发布,将采用全球第一款5nm 汽车芯片及第6 代高通Kryo CPU、高通Hexagon 处理器、多核高通AI 引擎、第6 代高通Adreno GPU 以及高通Spectra ISP,性能媲美旗舰手机芯片骁龙888,预计于2022年实现量产,已与20 家主流车企达成合作意向,高通在座舱域的地位已经确立。

英伟达借助自动驾驶开发经验异军突起。英伟达之前只是单纯地出售芯片,但目前除了针对自动驾驶的DRIVE AV 全套协议栈,还有针对座舱的DRIVE IX 全套协议栈,支持仪表显示、座舱娱乐、乘客交互和监控领域功能。英伟达一芯多屏产品实现上车,搭载于现代汽车GV60 车型,实现一套计算硬件拖动仪表、中控、HUD 和两个电子倒车镜。英伟达另外也与奔驰、奥迪合作开发座舱域。

地平线基于征程系列芯片提出座舱解决方案。2021 年上海车展,地平线提出基于征程5芯片的车载智能交互解决方案,在统一芯片架构的基础上,能够基于车外路况和车内驾驶员状态融合判断主动介入,如疲劳提醒、高速匝道警示、吸烟模式等,实现车内场景感知和理解动态调整驾驶策略。

华为主推麒麟芯片和鸿蒙OS。华为座舱方案主要包括三部分鸿蒙OS、鸿蒙车域生态和基于华为麒麟芯片平台的CDC 智能硬件平台。现阶段华为座舱业务的重心是推广麒麟芯片和发展鸿蒙OS 生态,由Tier1 负责智能座舱中与操作系统适配的算法、软硬件架构设计、系统集成开发。

芯驰科技芯片可支持10 屏。2021 年上海车展,芯驰科技发布智能座舱芯片X9U,CPU算力100KDMIPS,AI 算力1.2TOPS。可以支持语音、导航、娱乐、环视、DMS、OMS 等座舱功能,支持多达10 个独立全高清显示屏。

3. 感知传感器

(1)激光雷达

得益于创新技术的快速推进,前半场国外激光雷达Tier1 得以迅猛发展,主要的激光雷达公司包括Velodyne、Ibeo、Quanergy、Innoviz 和LeddarTech 等;

而我国车载激光雷达尚处于起步阶段,自动驾驶企业尚未大规模采用,但已经形成了一定的竞争格局。国内主要的激光雷达公司包括禾赛科技、速腾聚创、华为、镭神智能以及大疆子公司Livox 等。国内公司在固态激光雷达领域积极布局,已经研制出较多的产品,部分产品技术性能在全球领先,随着激光雷达往固态化持续发展,国内激光雷达公司具备较大的发展机会。

激光雷达上游元器件方面,距离完全自主供应还存在一定的差距。但国内厂商的激光器、传感器、控制芯片等产品的性能也在不断提高,逐渐追赶世界先进水平。激光雷达的开发方面,国内激光雷达厂商已取得重大突破,多线束高性能车载激光雷达在探测范围、分辨率等方面已达到国际领先水平。

(2)毫米波雷达

芯片技术方面,国内毫米波雷达芯片创业公司渐多,部分厂家的技术已经成熟,部分指标与国际主流产品相当,在量产化方面需要进一步得到毫米波雷达整机企业的支持,以检测量产质量与加快量产化进程。

在产品化方面,通过近年来的技术探索和经验积累,国内的毫米波雷达在很多关键技术上已经取得突破,以森思泰克为代表的自主品牌企业在角雷达方面实现大批量产并获得一定市场份额;但在前雷达方面尚需加快产品化、批产进程。

毫米波成像雷达(4D 毫米波雷达)方面,国内毫米波雷达厂家与国际主流企业处于同一起跑线。成像雷达涉及大量的数据处理及高级处理算法,在数据处理层次国内外都需要做进一步的探索。

在市场应用上,本土厂商在毫米波雷达领域已展现逐渐驱逐国外厂家的能力,在未来数年内本土厂商的市占率完全可能超越国际厂商。

当前主要的毫米波雷达厂商有福瑞泰克、森思泰克、博世、大陆等。

(3)车载摄像头

产业链角度来看,镜头、CMOS 芯片、DSP(数字信号处理器)和模组是车载摄像头最重要的成分,其中CMOS 芯片是摄像头的核心部件,价值约占整个摄像头的三分之一。

光学镜头方面,产业比较成熟,基本满足预期目标,如国内的舜宇光学、联创电子、丘钛科技等,在行业中已占有一席之地。在未来的发展中国本土产业链仍会进一步发展。

感光芯片方面,在高分辨率、低功耗、高动态、高低照度等技术方面已经取得了很大突破,但在市场占有率方面仍显不足,国际厂商如索尼、安森美、豪威科技仍占据主流市场,国内厂任重道远。

视觉计算芯片方面,以地平线为代表的本土玩家在国内市场已初获成功,但国际市场上仍有待突破。视觉感知算法和产品方面,预警类产品已经取得了大规模应用,以视觉感知为基础的车辆控制类产品进入率较高,但是为高度自动驾驶实现的全方面识别和集成技术仍然在初期阶段。

在市场应用上,视觉系统在整车上的配备的增长将带来产业整体需求的增长,未来五年内本土厂家将迎来高速发展期。